根據《財政部國家稅務總局關于印發(關于個人獨資企業和合伙企業投資者征收個人所得稅的規定)的通知》(財稅[2000]91號)針對入駐的個人獨資企業,按照收入10% 的利潤率實行優惠稅率,通過將個人所得稅“工資薪金”“勞務報酬”稅目轉化為個人獨資企業的“生產經營所得”,只需要通過成立一人企業跟公司簽訂合作協議,改變了商業模式和個人獲取收益的名義,就可以享受到政策。

個人獨資企業年收入不超過500萬,另需繳納3%增值稅及0.3%的附加,可以開具增值稅專用發票,3%的增值稅可以抵扣。

年收入超過500萬的個人獨資企業,轉為一般納稅人,同樣按照3.5%個人所得稅,需繳納6%的增值稅及0.6%的附加(6%的增值稅專票可用于抵扣)。

信息點1:個人獨資企業個人所得稅最新稅率表

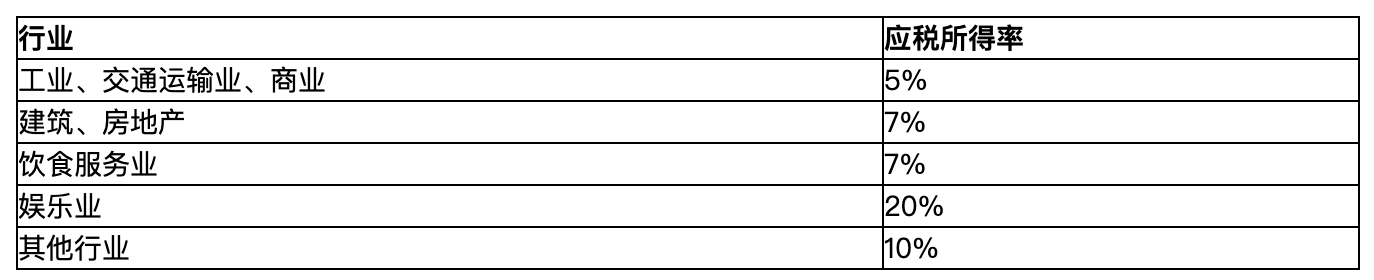

為貫徹落實《中華人民共和國個人所得稅法》及其實施條例,根據《個體工商戶個人所得稅計稅辦法》(國家稅務總局令2014年第35號)、《財政部國家稅務總局關于印發(關于個人獨資企業和合伙企業投資者征收個人所得稅的規定)的通知》(財稅[2000]91號)等文件的規定,現就我地個體工商戶、個人獨資企業投資者和合伙企業合伙人在中國境內取得“個體工商戶生產、經營所得”個人所得稅應稅所得率有關問題明確如下:

信息點2:應稅所得率(最低值):

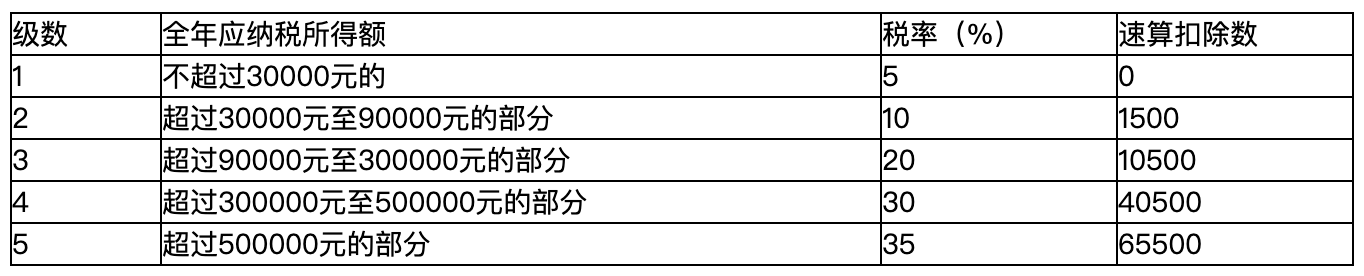

信息點3:五級超額累進稅率表(2018年10月1日起實施)

個人所得稅率表(個體工商戶生產、經營所得適用)

應納稅所得額=收入總額*應稅所得率(無起征點)

應納稅額=應納稅所得額*適用稅率-速算扣除數

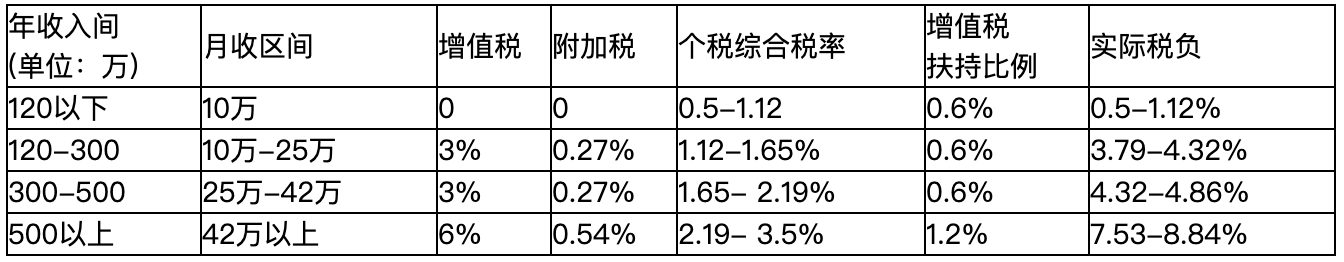

不同區間收入(不含稅收入)稅負變化表一覽

【操作方法】在稅收洼地設立個人獨資企業作為合作對象

幫助企業在在收洼地注冊設立個人獨資企業,作為企業的業務合作對象。

因個人獨資企業依法不征收企業所得稅,只存在增值稅和個稅,個稅按照當地稅優政策,服務業按照0.5%-3.5%,建筑業按照0.35%-2.45%,商貿類按照0.25%-1.75%。在繳納以上稅費之后,個人獨資企業賬戶中的款項即可自由支配。

對企業而言,在稅收洼地注冊個人獨資企業的方式,既解決了企業承擔過高稅負的問題,又可以獲得合法合規的增值稅發票作為進項。而且,企業全程只需要配合提供注冊材料即可,其他事項由慧安財稅全程托管服務,安全省心。

【適用場景】

1、定價轉移:公司利潤高,配套使用個獨,作為公司業務合作對象。

2、業務轉移:直接將現有業務轉移到個獨來進行,享受個獨的低稅率+高扶持的雙重優惠。

3、工資代發(工資/勞務/提成獎金等):改變收入類型,由工資收入、勞務收入、提成獎金收入變為經營所得收入,從而享受低稅率。(比如:高管、股東、自由職業者、高凈值人群、網紅、演藝體育明星、講師、行業專家、專業顧問、設計師、律師、私募管理人、基金經理等)

【案例說明】

舉例1(個人所得稅節稅案例):

普通模式個人獨資企業模式王先生是從事房地產的專家,與某公司A簽訂了地產項目居間協議,公司A將500萬傭金轉給王先生前,相關個人所得稅已經扣除,稅率高達32%王先生使提供的個人獨資模式

王先生使用自己的個獨企業與某公司A簽署了居間協議,公司A將傭金轉給王的個獨企業,稅率僅5.01%勞務收入超過5萬部分適用稅率為40%,速算扣除數為7000,

個稅稅額為:5000000×(1-20%)×40%-7000=1593000元

個稅稅負率為:1593000÷5000000=31.86%個獨增值稅:5000000÷(1+3%)×3%=145631元

個獨附加稅:145631.07×10%=1456元

個獨個稅:5000000÷(1+3%)×10%=485436.89元,按照個體工商戶的五級累進稅率,30-50萬的適用稅率為30%,速算扣除數為40500,計算個稅為5000000÷(1+3%)×10%×30%-40500=105131元

以上合計稅額為:145631+1456+105131=252218元

相較普通模式節稅1593000-252218=1340782,節稅比例高達1340782÷1593000=84.17%。

舉例2(企業所得稅節稅案例):

假設上海慧安建筑設計有限公司為服務業小規模納稅人(下稱A公司)年收入在500萬,可計算的各項運行成本和費用在200萬,利潤300萬。現在成立上海慧安建筑設計事務所(下稱B企業),并把相同的業務通過B企業來操作,下面來比較兩種方式的節稅效果:

A公司B企業增值稅:500/1.03*0.03%=14.56萬元增值稅:500/1.03*0.03%=14.56萬元企業所得稅:300*25%=75萬元企業所得稅:個獨不繳納企業所得稅個人所得稅(分紅):

(300-75)*20%=45萬元個人所得稅:500/1.03*10%*30%-4.05=10.51萬元稅款合計:14.56+75+45=134.56萬元 稅款合計:14.56+10.51=25.07萬元

分析:通過計算得知B企業的綜合稅率為:25.07/500=5.01%,而A公司的稅負則高達:134.56/500=26.91%,B企業相對于A公司節約稅款為:134.56-25.07=109.49萬元。節稅比例高達:109.49/134.56=81.14%。

備注:行業利潤率越高節稅效果越是明顯,如技術類、咨詢類及服務類。

以上是“怎么注冊核定征收的企業,個人獨資企業成立流程”文章內容,想了解更多訪問 行業資訊 欄目>>

當前文章鏈接:http://www.mi05.cn/news/xingyezixun/20190411/71.html,轉載請注明,謝謝。

若有其它問題可在科互網站頭部搜索關鍵詞,獲得結果;您也可以點擊咨詢在線客服或撥打客服電話 021-62195929

科技項目申報籌備工作已開啟>>>

上海科互企業管理咨詢有限公司

咨詢熱線:021-?62195929

地址:上海市普陀區寧夏路201號11樓I座

版權所有 ? 上海科互企業管理咨詢有限公司 滬ICP備19034857號 滬公網安備31010702008316號

Copyright © 2021-2023 www.mi05.cn Inc. All Rights Reserved.

合作機構: 上海市科學技術委員會